2月17日晚间,华东医药公告称,通过全资子公司以6500万欧元股权对价款及最高不超过2000万欧元销售里程碑付款,收购西班牙能量源型医美器械公司High Technology Products, S.L.U.(下称“High Tech 公司”)100%股权。

另外,18日早间,华东医药披露公告,公司全资子公司以1.895亿美元获得美国Provention Bio, Inc.在研产品——双特异性抗体PRV-3279两个临床适应症(用于治疗系统性红斑狼疮处于美国临床1期,用于预防或降低基因治疗的免疫原性处于美国临床前研究)在大中华区独家临床开发及商业化权益。

对于华东医药两笔对价约为人民币18.8亿元的交易,二级市场的反映似乎不小。2月18日,华东医药以涨停收盘,报收32.90元,总市值576亿元。值得注意的是,华东医药已经连续三个交易日上涨,累计涨幅近30%。

乘行业发展之势,

积极加码医美赛道

资料显示,High Tech 公司业务覆盖身体塑形和皮肤修复两大医美领域,拥有领先的自主核心技术。主要产品包括冷冻溶脂及激光脱毛等系列产品,2019年其冷冻溶脂产品在EMEA(欧洲、中东、非洲三地区的合称)塑形和紧肤设备市场占有率排名第二。

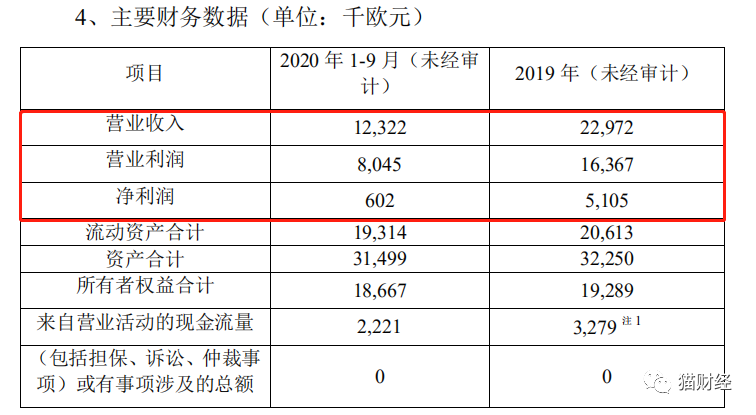

High Tech公司2019年营收为2297.2万欧元,净利润510.5万欧元;2020年前9月,实现营收1232.2万欧元,净利润60.2万欧元。

华东医药表示,本次收购将进一步丰富医美产品管线并扩展业务领域,拓宽能量源类医美器械,实现公司在非手术类主流医美产品的全覆盖,开启“微创+无创”医美新时代。

ISAPS(The International Society of Plastic Surgery,国际美容整形外科学会)数据显示,2019年全球医美市场规模为人民币9,586亿元,2013-2019年复合增长率为8.3%。另外,2019年全球非手术类医美市场规模占当年总市场的比重为54.5%。

华东医药与医美产业的渊源可以追溯到2013年,其与韩国LG公司签署协议,获得其伊婉品牌玻尿酸在中国的独家代理权。

2018年11月,华东医药斥资2.2亿美元收购了主打美容线、长效微球、玻尿酸的英国Sinclair公司,正式开启了医美事业的全球化扩张道路。2019年,华东医药入股美国医美公司R2,R2主要产品为冷冻祛斑医疗器械。2020年8月华东医药与韩国公司Jetema就其A型肉毒素产品在中国的独家代理权签订协议,随后10月,华东医药收购瑞士玻尿酸企业Kylane,获得其新型含利多卡因透明质酸填充物(玻尿酸)产品的全球独家许可,并已获得欧盟上市许可。

值得一提的是,近年通过国内外收购,华东医药分别于荷兰、法国、美国等国家先后建立了医美版图。

主营毛利较低仅为7.6%,

高毛利医美业务仅占0.76%

华东医药成立于1993年,2000年正式上市,总部位于浙江杭州。目前,华东医药以医药工业为主导,除去慢性肾病、移植免疫等核心产品管线外,还重点在抗肿瘤、内分泌和自身免疫三大核心治疗领域的创新药及高技术壁垒仿制药进行研发布局,同时拓展医药商业和医美产业。

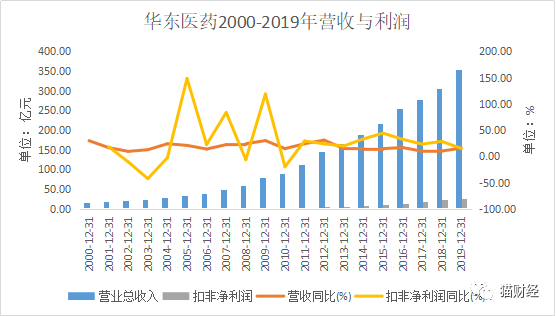

上市20年的华东医药从未亏损,营收规模连年递增,尽管扣非净利润增幅放缓,但仍保持增长。

然而,到了2020年,华东医药的营收、扣非净利润双双出现负增长。前三季度,华东医药营收为255亿元,同比下降7.7%;扣非净利润20.31亿元,同比下降2.36%。

尽管华东医药积极布局医美产业,就目前来看,还处于营收较少且占比较低的情况下。

2018年,国际医美业务的营收仅为0.76亿元。不过,2019年国际医美业务营收为5.09亿元,同比增长569.81%。

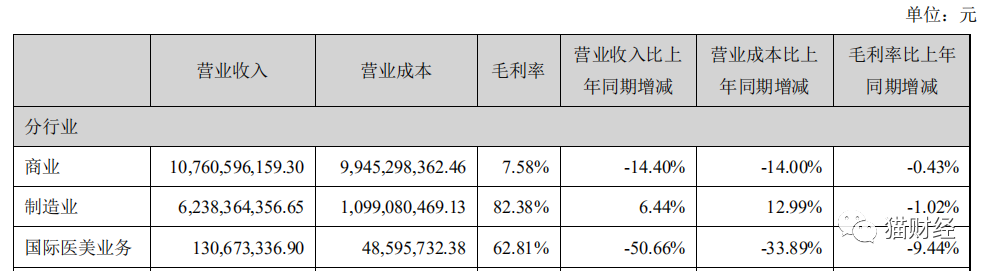

不过,根据2020年中报,医药商业占比62.82%,医药制造业占比36.42%,而国际医美业务仅为0.76%。然而,占比较高的医药商业毛利率仅有7.58%,并且比上年同期还减少了0.43%;而医药制造业和国际医美业务的毛利率分别为82.38%和62.81%。

值得注意的是,华东医药医美业务主要海外地区贡献收入,受疫情影响,2020上半年国际医美业务收入为1.31亿元,同比还减少了50.66%。

然而,近年随着医药改革不断深入,控费降价全面推进,仿制药的高毛利时代已经终结,特别是在旗下销售收入最大的降糖药落标后,“吃老本”的华东医药转型也是迫在眉睫。

医美市场赶超美国,

中国“颜值经济”崛起

随着“颜值经济”崛起,医美行业在A股市场备受资金关注。Wind医疗美容指数从年初至2月18日,累计涨幅17.25%。

此外,春节假期也为医美板块点燃了热情,再加上医美龙头爱美客成为第三只千元股后,华东医药、爱美客、朗姿股份等龙头股连续大涨。

就产业链来看,华东医药、爱美客、华熙生物等公司均处于医美产业链上游,算是医美产业链最好的细分赛道,市场集中度高且竞争格局好,毛利率高。而且,华东医药在非手术类产品矩阵方面所囊括的品类最为齐全,涵盖透明质酸、肉毒素、埋植线、仪器设备、减肥药等多类别。

然而,华东医药通过旗下子公司代理的伊婉玻尿酸,2020年中报的净利率仅为11.60%,同期国内玻尿酸公司爱美客和华熙生物的净利率分别为59.47%和28.15%。

另外,截至目前,爱美客滚动市盈率为337倍,华熙生物为163倍,而华东医药市盈率仅有19倍。

据Frost &Sullivan统计,2019年中国医美市场规模为1,769亿元,2014-2019年复合增长率为22.5%,是全球增速最快的国家之一,有望在2021年超越美国成为全球第一大医美市场,在2023年中国医美市场规模将达到3,601.3亿元。

伴随着消费观念的改变,医美产品供给迭代升级,医美的渗透率将会大幅提高,而华东医药能否在新赛道上拔得头筹,猫妹将持续关注。